Зачастую в ходе самостоятельной работы на рынке акций частные инвесторы несут гораздо большие убытки, чем снижение рынка в целом. Дело в том, что многие из них воспринимают рынок как казино и в погоне за острыми ощущениями пренебрегают правилами риск-менеджмента, неся потери из-за недостаточной диверсификации, использования кредитных плеч, производных финансовых инструментов и так далее. При этом даже умные и состоявшиеся люди могут получить очень плохой результат.

О каких правилах важно помнить, чтобы преуспеть на бирже? В какие активы и на какой срок инвестировать? Куда вкладываться точно не стоит и какие риски нужно учитывать? Рассказывает директор по инвестициям УК «Открытие» Виталий Исаков.

По промокоду loveread дарим 20 % скидку на каталог ЛитРес!

3 важных правила

1. Не путать инвестирование (покупка активов в расчете на будущие денежные потоки) со спекуляцией (покупка с целью краткосрочной перепродажи) или вовсе с азартными играми (торговля самыми волатильными активами, зачастую с плечом, чтобы получить максимально яркие эмоции от умопомрачительных прибылей и калечащих убытков). Большинство спекулянтов и абсолютно все лудоманы теряют деньги.

2. Распределять свои вложения по классам активов и по отдельным инструментам. Распределение по классам активов должно зависеть от личной финансовой ситуации инвестора, его инвестиционных целей и ограничений, горизонта инвестирования, способности и желания брать на себя риск и т.д.

3. Придерживаться своей инвестиционной стратегии. Не стоит поддаваться жадности и страху, прислушиваться к анонимным мнениям в телеграм-каналах. Достаточно сформулировать разумную инвестиционную стратегию и придерживаться ее, желательно регулярно пополняя свой инвестиционный портфель частью ежемесячного дохода.

Куда и на какой срок инвестировать?

1. «Подушка безопасности» – максимально консервативная часть портфеля, способная покрыть несколько месячных расходов семьи: вкладываем в счет с процентом на остаток типа «Копилка».

2. Фондирование среднесрочных финансовых целей: портфель государственных и корпоративных облигаций. Формируя такой портфель самостоятельно, не следует пренебрегать диверсификацией – беря на себя кредитный риск, нужно вкладываться в десятки эмитентов. Альтернативно, можно купить готовый профессионально управляемый портфель через паевой фонд, например, ОПИФ «Открытие – Облигации».

3. Фондирование долгосрочных финансовых целей, если вы консервативный инвестор: длинные ОФЗ. Например, ОФЗ 26230 с погашением в 2039 г. сейчас торгуется под доходность к погашению порядка 9% годовых. Это выше цели ЦБ РФ по инфляции (4%) и скорее всего окажется более выгодным вложением на этом горизонте, чем цепочка депозитов. Однако надо понимать, что несмотря на то, что результат к погашению гарантирован государством, краткосрочно цена такой облигации может изменяться, в том числе и снижаться, на десятки процентов.

4. Фондирование долгосрочных финансовых целей, если вы агрессивный инвестор: российские акции. Формируя портфель самостоятельно, следует помнить о диверсификации, и лучше сфокусироваться на ликвидных и понятных «голубых фишках». Альтернативно, можно купить готовый профессионально управляемый портфель через паевой фонд, например, ОПИФ «Открытие – Акции». Сильное снижение котировок российских акций с начала года создает невероятно привлекательный момент для покупки, с которым большинство инвесторов за свою жизнь скорее всего больше не столкнутся. Долгосрочная доходность портфеля акций практически наверняка опередит результат длинных ОФЗ и иных консервативных инструментов. Платой за это служит необходимость терпеть возможные сильные краткосрочные колебания, в т.ч. и резкие снижения котировок.

5. Золото. Покупку золота нельзя отнести в чистом виде к инвестированию, т.к. оно не приносит денежных потоков. Однако этот инструмент исторически хорошо защищал от инфляции, а также хорошо подходит для диверсификации портфелей из классических акций и облигаций. Отметим, что физическое золото или биржевое золото, купленное через российскую финансовую инфраструктуру, также защищено от санкций.

6. Недвижимость. Недвижимость также хорошо защищает от инфляции, однако ее покупка сопряжена с единовременными большими суммами, что плохо подходит для регулярных сбережений. Отметим, что в отличие от акций, недвижимость уже существенно подорожала с начала года, в то время как денежные потоки (арендные платежи) растут далеко не столь высокими темпами.

О каких рисках важно помнить?

- Инфраструктурно-санкционный риск: валюты и финансовые активы недружественных стран подвержены рискам произвольных блокировок, заморозок и т.п.

- Риск несоответствия сформированного портфеля вашим инвестиционным целям, задачам и ограничениям. Например, если вы точно знали, что деньги понадобятся через 3 месяца, но вложились в рынок акций, и рынок акций упал на 30%, то реализовался именно этот риск. Проблема в данном случае не в рынке акций.

Каких активов стоит опасаться?

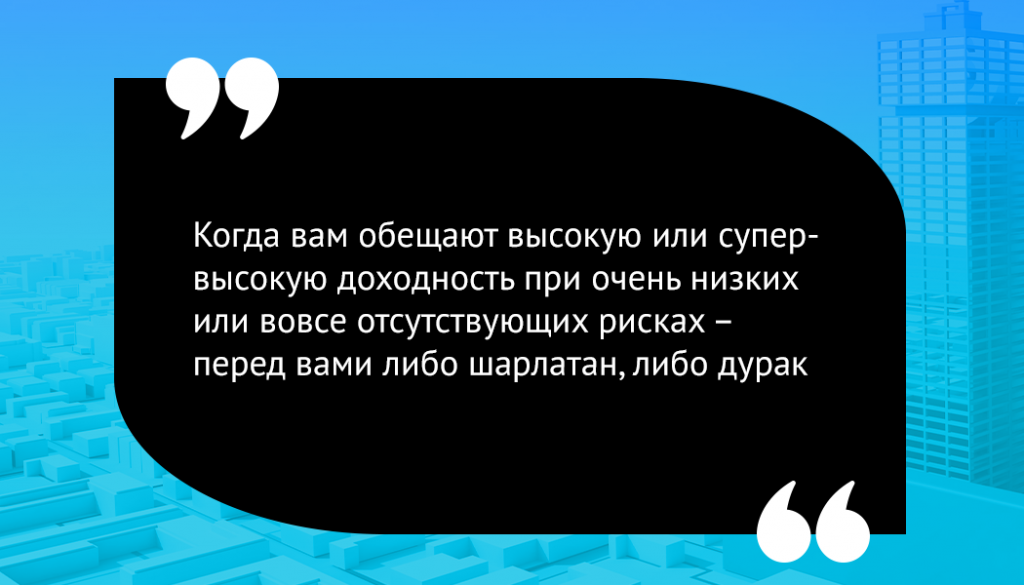

Не вкладывайте деньги в «криптовалюты» и иные схожие схемы. 99% из этих «инструментов» — это чистой воды мошенничество, финансовые пирамиды и мыльные пузыри. И даже если вы уверены, что можете выделить «хороший» 1% — вкладывайте только те деньги, которые можете позволить себе потерять. В целом, хорошим правилом будет не верить, когда вам обещают высокую или супер-высокую доходность при очень низких или вовсе отсутствующих рисках – перед вами либо шарлатан, либо дурак.

Инвестиции под управлением профессионалов

Самостоятельное инвестирование, если подходить к нему со всей ответственностью, требует профессиональных знаний, большого количества времени и сил. Если погрузиться в инвестиции с головой возможности нет, но при этом есть желание улучшить свои результаты на фондовом рынке, то имеет смысл рассмотреть профессиональное управление, например, инвестировав в ПИФ (паевой инвестиционный фонд).

Этот формат коллективного инвестирования сочетает абсолютную юридическую надежность, высочайшую налоговую эффективность, диверсификацию активов и профессиональное управление портфелем. Это самый простой способ инвестирования средств с высоким потенциалом дохода без наличия специальных знаний и большого количества свободного времени. Инвестору нужно только выбрать фонд и идею, отвечающую его ожиданиям. Дальше всю работу сделает управляющая компания. Кроме того, ПИФы, как правило, предполагают низкий порог входа — в среднем около ₽1000.

Книги, которые рекомендует Виталий Исаков

«Воспоминания биржевого спекулянта», Эдвин Лефевр. Классика для любого человека, планирующего заняться спекуляциями. Рынки меняются, а человеческая природа остаётся неизменной.

«Таинственные маги рынка. Лучшие трейдеры, о которые вы никогда не слышали», Джек Швагер. Интервью с успешными трейдерами и инвесторами, которые показывают, что есть множество способов добиться успеха на рынке.

«Чёрный лебедь», Нассим Талеб. Не будем оригинальны в этой рекомендации, но если кто-то ещё не читал, обязательно стоит обратить внимание. Пропадёт желание верить шарлатанам, обещающим высокие доходности без риска.

«Зональный трейдинг», Марк Дуглас. Книга подробно разбирает психологические аспекты принятия риска и поясняет, почему умные люди могут терять много денег на спекуляциях.

«Игра на понижение», Майкл Льюис. Подробная и интересная история нескольких управляющих фондами, которые смогли заработать огромные деньги, делая ставку на коллапс сложных секьюритизированных инструментов, лежащих у истоков мирового финансового кризиса 2008 г.

Кстати, до конца июля действует специальная акция от «Открытие Инвестиции», при которой, купив паи открытых паевых инвестиционных фондов компании, вы получаете промокод на бесплатную книгу на сайте ЛитРес. Участвуйте в акции и инвестируйте со знанием дела!

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, ПИФ и НПФ, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23.03.2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Открытие — Акции» зарегистрированы ФКЦБ России 17.12.2003 №0164-70287842; Правила доверительного управления ОПИФ рыночных финансовых инструментов «Открытие — Облигации» зарегистрированы ФКЦБ России 17.12.2003 №0165-70287767. Ознакомиться с информацией, подлежащей раскрытию в соответствии с федеральным законодательством, а также с условиями управления активами, получить сведения о лице, осуществляющем управление активами, и иную информацию можно на сайте ООО УК «ОТКРЫТИЕ»: www.open-am.ru